در دنیای امروز افراد و کسب وکارها به دنبال کسب پول بیشتر و رسیدن به موفقیت مالی بیشتر هستند. اما همه در این مسیر موفق نمی شوند. اینکه چرا بعضی می توانند ثروتمند شوند ولی اکثرا از رسیدن به این هدف باز می مانند، مسئله ای است که سالها ذهن انسان را به خود مشغول کرده است.

در این رابطه کتابها، دوره های آموزشی آنلاین و غیر آنلاین، سی دی های صوتی، سمینارها و مقالات فراوانی وجود دارد. کتاب پدر پولدار و پدر بی پول یکی از بهترین کتاب ها در زمینه افزایش هوش مالی به شمار می آید. نویسنده این کتاب آقای رابرت کیوساکی که از ثروتمندترین افراد دنیا می باشد درس ها و توصیه هایی که از پدر پولدار خود گرفته است را در کتاب پدر پولدار پدر بی پول با دیگران به اشتراک می گذارد.

آقای کیوساکی 5 ضریب هوش مالی را برای ثروتمند شدن عنوان می کند. تقویت و آموزش جهت افزایش این 5 ضریب هوش مالی بسیار مهم است. 5 هوش مالی که در بسیاری از افراد ثروتمند دنیا نسبت به افراد فقیر یا متوسط قوی تر است.

5 هوش مالی عبارتند از هوش مالی افزایش درآمد(کسب پول بیشتر)، حفاظت از پول، بودجه بندی پول، سرمایه گذاری، ارتقاء هوش مالی. در ادامه به توضیح اولین ضریب هوش مالی می پردازیم.

ضریب هوش مالی اول

برای اینکه بتوانید ثروتمند شوید، اولین اقدام ایجاد درآمد است. افراد شیوه های مختلفی را برای کسب پول انتخاب می کنند. کارمندی، کارگری، واسطه گری و سرمایه گذاری بعضی از انواع آنها هستند. حال فرقی نمی کند در کدام دسته از افراد هستید، شما باید بتوانید راه های دیگری برای کسب پول بیشتر پیدا کنید.

فردی که درآمد ماهیانه 50 میلیون تومان دارد، از فردی که درآمد 5 میلیون تومان دارد، از ضریب هوش مالی اول بالاتری برخوردار است.

هوش مالی

برای تقویت این هوش مالی شما باید به دنبال علایق خود بوده، تا بتوانید از قدرت خلاقیت جهت ایجاد درآمد و افزایش پول و سرمایه خود بهره ببرید. زیرا اگر به شغل یا کاری که انجام می دهید بی میل باشید، صرفا منتظر خواهید بود ساعات کاری شما در طول روز سپری شده تا بتوانید فرار کنید. در این حالت انرژی زیادی برای خلاقیت و بهره بردن از فرصت های اطرافتان پیدا نخواهید کرد.

اگر کارمند هستید، بهتر است بعد از ساعات کاری به فعالیتی که علاقه دارید بپردازید و به این سوال فکر کنید که چطور می توانید از علاقه خود پول بدست بیاورید.

رابرت کیوساکی یکی از راه های افزایش هوش مالی اول را حل کردن مشکلات مردم روی زمین می داند. دنیا پر از مشکلاتی است که شما می توانید با حل کردن آنها به درآمد برسید. همواره انسان ها برای حل مشکلات خود به دنبال راه حل های جدیدتر و سریعتر بوده اند. بسیاری از اختراعات و کشفیات بشر به منظور حل مشکلی که وجود داشته، بوده است. مردم برای حل مشکلاتشان پول می پردازند، پس به دنبال حل کردن مشکلات بیشتر و بزرگتر باشید تا پول بیشتری کسب کنید. به طور مثال بیل گیتس ثروتمندتر از بقیه مردم کره زمین است، زیرا مشکلات تعداد بیشتری از مردم را حل می کند. جف بیزوس هر سال ثروتمندتر می شود چون به دنبال حل کردن مشکلات تعداد بیشتری از مردم می باشد.

یکی دیگر از نکات جالبی که آقای کیوساکی در کتاب خود عنوان می کند، بی مسئولیتی والدین و سیستم آموزشی کشورها است. متاسفانه هیچ آموزشی جهت افزایش هوش مالی به کودکان داده نمی شود.

متاسفانه علاوه بر نبود آموزش های مالی در مدرسه، کودکان و نوجوانان دچار از ترس شکست نیز می شوند. ترس از شکست یکی از مهمترین عوامل پایین بودن هوش مالی اول می باشد. برای اینکه شما مشکلی را حل کنید، قاعدتا باید راه های زیادی را امتحان کنید، مسیرهایی که منجر به شکست می شوند. اگر ترس از شکست در شما وجود داشته باشد، شاید اصلا هیچ راهی را امتحان نکنید. یا با چند شکست در ابتدا از ادامه راه کنار بکشید.

افزایش هوش مالی

با این وجود فقط کسب پول بیشتر و افزایش درآمد، ثروتمند شدن شما را تضمین نمی کند. افراد بسیار زیادی در جامعه وجود دارند که از درآمد بالایی برخوردار هستند، اما همه درآمد خود را خرج می کنند. به طوری که در پایان ماه هیچ پولی برایشان باقی نمی ماند. در ادامه در مورد ضریب هوش مالی دوم، یعنی حفاظت از پول صحبت خواهیم کرد.

هوش مالی : حفاظت از پول

تا اینجا در مورد هوش مالی شماره یک، یعنی کسب پول بیشتر صحبت کردیم. همانطور که گفته شد برای ایجاد ثروت در ابتدا باید درآمد ایجاد کرد، اما بسیاری از افراد جامعه مانند دکترها و متخصصین با اینکه از درآمد بالایی برخوردارند، اما ثروتمند نیستند و میزان درآمد آنها ارتباط مستقیمی به مدت زمان حضورشان در محل کار دارد.

یکی از دلایل مهم که این افراد ثروتمند نمی شوند، افزایش هزینه ها همزمان با افزایش درآمد است. ضریب پایین هوش مالی این افراد در خصوص حفاظت از پول، مانع ثروتمندشدن آنها می شود.

اگر فردی درآمد 10 میلیون تومان داشته باشد و فردی دیگر درآمد 60 میلیون تومان. ولی فرد اول بعد از کسر هزینه ها 5 میلیون تومان در پایان ماه برایش باقی بماند و دیگری از 60 میلیون تومان چیزی نماند، قطعا ضریب هوش مالی حفاظت از پول در فرد اول بسیار بیشتر از فرد دوم می باشد.

شکارچیان پول

برای حفاظت از پول خود در برابر شکارچیان و افرادی که قصد دارند به هر روشی پول شما را تصاحب کنند، بهتر است آنها را بشناسید. در زیر این افراد را معرفی می کنیم.

مامور مالیات

معمولا بیشترین هزینه یک کسب و کار یا شخص مربوط به مالیاتی است که به دولت می پردازد. بسیاری از کارمندان و کارگران قبل از اینکه حقوق خود را دریافت کنند، مالیات از مبلغ حقوقشان برداشته می شود. در اینکه مالیات مزایای زیادی برای جامعه دارد، شکی نیست. دولت ها با مبلغ مالیات ها جاده سازی می کنند، مدرسه احداث می کنند، مراکز درمانی و تفریحی برای مردم می سازند و بسیاری از کارهای دیگر. به خصوص در کشورهایی که منابع طبیعی زیادی ندارند، مهمترین منبع درآمد دولت ها، مالیات می باشد.

اما شما با افزایش ضریب هوشی حفاظت از پول می توانید سرمایه بیشتری پس انداز کنید و از این پس انداز برای سرمایه گذاری و کسب ارزش بیشتر برای خود و مردم جامعه بهره ببرید.

پس هر چقدر از طریقی کسب درآمد کنید که مالیات کمتری پرداخت کنید، هوش مالی شما افزایش پیدا می کند.

(سرمایه گذاران تقلبی)

بروکرها معمولا افرادی باهوش زیاد هستند که برای به دست آوردن سرمایه افراد دیگر که نمی دانند با پول مازاد خود چه کار کنند، کمین کرده اند. این افراد با بیان اغواکننده پیشنهادهای سرمایه گذاری سعی دارند طعمه خود را وسوسه کنند. و به محض اینکه اعتماد فرد را جلب کنند، با یک برنامه ریزی درست و حساب شده، تمام پول را برداشته و پا به فرار می گذارند.

به نقل از کتاب پدر پولدار و پدر بی پول، پدر پولدار همیشه می گفت بدترین نصیحت های مالی، نصیحتی است که به رایگان به شما گفته شود. بروکرها تقریبا در هر صنعتی حضور دارند، اما بیشتر در بازار مسکن، بورس، بازار ارز، سکه و طلا فعالیت می کنند.

ازدواج

بله کاملا درست است. ازدواج نه تنها مهمترین تصمیم عاطفی است که در طول زندگی می گیرید بلکه یکی از مهمترین تصمیمات مالی شما نیز می باشد. افراد بسیاری در اطراف ما هستند که به خاطر تصمیم اشتباه در انتخاب همسر، تمام سرمایه خود را از دست داده اند. وقتی شما درآمد بالایی داشته باشید، ممکن است گزینه های بیشتری برای ازدواج در اطراف خود ببینید، اما در واقع شکارچیانی وجود دارند که با ادعای عشق و علاقه سعی در تصاحب دارایی ها و سرمایه شما دارند. پس بهتر است در انتخاب همسر خود بیشتر دقت کنید.

شرط بندی

افراد زیادی به خیال طی کردن مسیر چند ساله در یک شب، سرمایه خود را در شرط بندی ها از دست می دهند. این افراد علاوه بر هوش مالی پایین، متاسفانه هوش هیجانی ضعیفی نیز دارند. ایجاد ثروت نیاز به صبر و برنامه ریزی بلند مدت دارد، راهی که برای موفقیت مالی اثبات شده است.

عموزاده های جدید

ثروتمندان حتی بعد از مرگ خود نیز به خوبی از پول خود محافظت می کنند. وقتی افراد ثروتمند از دنیا می روند، سر و کله عموزاده ها و وراث جدید پیدا می شود. شاید از خود بپرسید اگر ما از دنیا رفته ایم، دیگر چه اهمیتی دارد که با پولمان چه کاری می کنند. در واقع این دسته از شکارچیان می توانند با استفاده از راه های حتی قانونی تمام سرمایه ای که شما در طول زندگی خود به دست آورده اید را تصاحب کنند.

در اینصورت عزیزان و افراد نزدیک به شما فرصتی برای بهره مندی از دستاوردهای شما نخواهند داشت. تقویت هوش مالی شماره دو(حفاظت از پول) به شما کمک می کند تا اموال و دارایی های خود را بعد از مرگ به هر شیوه ای که خود صلاح می دانید هزینه کنید. می توانید به جای اینکه اجازه دهید شکارچیان از اموال شما سوء استفاده کنند به امور خیریه و یا برای خلق ارزش برای افراد جامعه ببخشید.

ضریب هوش مالی سوم : بودجه بندی

هوش مالی بودجه بندی برای ثروتمند شدن و جدا شدن شما از طبقه متوسط جامعه از نظر مالی بسیار مهم می باشد. اگر بتوانید درآمد خود را افزایش دهید و از پول خود در برابر شکارچیان حفاظت کنید، حال باید برای پول خود برنامه ریزی کنید. اینکه شما درآمد ماهیانه خود را چطور خرج می کنید، باید تحت کنترل شما باشد.

بودجه بندی یک استراتژی برنامه ریزی برای مدیریت هزینه ها است. در ابتدا باید در مورد هزینه ها و اینکه بیشتر هزینه های شما مربوط به چه چیزهایی است، شفاف شوید.

می توانید برای یکماه هزینه های خود را ثبت کنید. در پایان ماه با نگاه به لیست هزینه های خود تعجب خواهید کرد که پول خود را برای چیزهای نه چندان ضروری هدر داده اید.

شفاف سازی هزینه ها برای آگاه شدن از هزینه های بی مورد و همچنین موارد ضروری است. با حذف موارد غیر ضروری ، و بودجه بندی برای هزینه های اصلی یک قدم دیگر به ثروتمند شدن نزدیکتر می شوید.

اول به خود پرداخت کنید

اشتباهی که اکثر مردم در بودجه بندی و پرداخت های خود مرتکب می شوند، پس انداز بعد از پرداخت هزینه هایی مثل قبض ها و تعهدات است. رابرت کیوساکی در کتاب پدر پولدار، پدر بی پول عنوان می کند که ثروتمندان و افرادی که از هوش مالی بالایی برخوردارند، اول از همه به خود پرداخت می کنند و باقیمانده را به پرداخت هزینه ها اختصاص می دهند.

حداقل 10% درآمد خود را باید از اول کنار بگذارید. این 10% در مدت زمان کوتاهی مبلغی خواهد بود که می توانید سرمایه گذاری خود را با آن شروع کنید. وقتی از همان ابتدا این مبلغ را برای خود کنار می گذارید، به خود ثابت می کنید که برای افزایش هوش مالی و کسب ثروت جدی هستید. شاید بهانه بیاورید که همه درآمدم را باید برای تعهداتی مثل بانک و یا بدهی شخصی پرداخت کنم.

آقای کیوساکی پیشنهاد می کنند، اگر بدهی را باید پرداخت کنید، تمام سعی خود را بکنید، طرف مقابل خود را راضی کنید تا بدهی را طی چند ماه به آن پرداخت کرده و 10 % را حتما پس انداز کنید. اگر هیچ راهی نداشتید می توانید با 5 % شروع کنید. قطعا همه ما با کنارگذاشتن بعضی هزینه های بی فایده، می توانیم حداقل 5 % از درآمد خود را پس انداز کنیم. در ماه های بعد باید حتما این درصد را به 10 برسانید و در آینده حتی به آن اضافه هم بکنید.

استاندارد زندگی خود را پایین نیاورید

در ضمن اصلا هدف از این کار پایین آوردن استاندارهای خودتان نیست. بسیاری مردم وقتی هزینه های زیادی دارند سعی می کنند به طور مثال محصولات بی کیفیت و ارزان را جایگزین محصولات و خدمات با کیفیتی که قبلا استفاده می کردند، کنند. اما شما باید به فکر افزایش درآمد خود باشید، نه اینکه کیفیت زندگی خود را کاهش دهید. زیرا کاهش استاندارها نه تنها باعث ثروتمند شدن شما نمی شود، بلکه برعکس همچنان فقیر خواهید ماند.

مردم طبقه فقیر و متوسط جامعه تصور می کنند با خرید لباس ها و مواد غذایی ارزان در هزینه های خود صرفه جویی می کنند و این به نفع آنها خواهد بود، اما کاملا در اشتباه هستند. افراد ثروتمند می دانند که اگر به طور مثال یک لباس گران قیمت و با کیفیت بخرند، درآینده کوتاه مدت نیازی به خرید لباس نخواهند داشت، زیرا لباس آنها برای مدت طولانی نو و با کیفیت باقی خواهد ماند. و یا اگر برای مواد غذایی با کیفیت هزینه می کنند، می دانند که این مواد به حفظ سلامتی آنها کمک بسیار زیادی می کند. سلامتی باعث می شود در بلند مدت هزینه ای برای درمان های پزشکی ندهید. همانطور که می بینید، ثروتمندان نه تنها هزینه های خود را کاهش نمی دهند، بلکه در بلند مدت پول بسیار بیشتری خواهند داشت.

اهداف مالی برای خود تعیین کنید

هوش مالی در تمام جنبه هایی که تاکنون عنوان کردیم، به راحتی به دست نمی آید. این امر نیاز به صبر و تعهد دارد. بهتر اهداف مالی واضح و بزرگی برای خود تعیین کنید تا انگیزه بیشتری برای ایجاد این تغییرات در خود و زندگیتان داشته باشید.

بودجه بندی و اولویت بندی هزینه ها منجر به افزایش هوش مالی شما خواهد شد و در آینده متوجه تغییرات مثبت در جنبه مالی زندگی خود خواهید شد.

چهارمین هوش مالی : اهرم ساختن پول

با پاسخ به این سوالات هوش مالی خود را بسنجید. آیا اگر پس انداز کافی داشته باشید، می دانید چطور از آن برای ثروتمند شدن بهره ببرید؟ آیا تصور می کنید برای اینکه سرمایه گذاری پرسودی را آغاز کنید، نیاز به پول زیادی دارید؟

مردم فقیر و متوسط جامعه نداشتن پول کافی برای شروع کسب و کار یا سرمایه گذاری را دلیل اصلی ثروتمند نشدن خود می دانند، در حالی که ثروتمندان به دنبال کسب سود بیشتر بدون پول و سرمایه خود هستند.

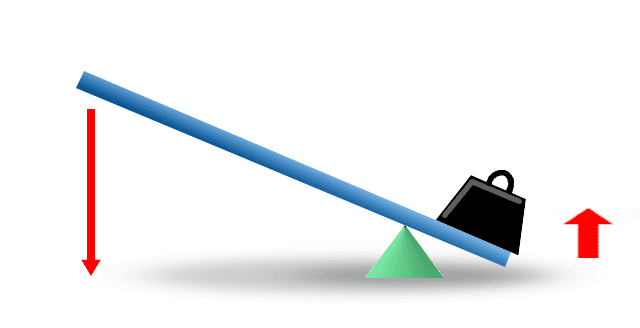

رابرت کیوساکی در کتاب پدر پولدار، پدر بی پول در مورد دو نوع بدهی صحبت های جالبی می کند. مردم تفاوت بدهی خوب و بدهی بد را متوجه نمی شوند و بیشتر اوقات بدهی بد را انتخاب می کنند. بدهی که برای بازپرداخت آن مجبور هستید کار کنید. اما ثروتمندان همیشه به دنبال استفاده از بدهی خوب بوده و برای بازپرداخت آن از قدرت اهرم پول استفاده می کنند. بله اهرم. اگر شما بخواهید وزنه سنگینی را جابجا کنید قطعا با نیروی یک اهرم سریعتر و راحتتر انجام خواهید داد. مانند عکس زیر

بدهی خوب، بدهی بد

فرد فقیر تصور می کند وقتی با وام بانکی اقدام به خرید خودروی شخصی بگیرد، تصمیم هوشمندانه ای گرفته زیرا از پس انداز خود چیزی کسر نشده است. این در حالی است که نه تنها اقساط وام بانکی باعث افزایش هزینه ها می شوند، بلکه خود ماشین نیز در ستون هزینه ها قرار خواهد گرفت. زیرا شما هزینه هایی مانند سوخت، بیمه ماشین، تعمیر و نگهداری آن را باید بپردازید. این نوع بدهی، بدهی بد به شمار می آید.

اما در طرف مقابل فردی که هوش مالی بالایی دارد، از سرمایه دیگران مانند وام بانکی و یا قرض برای خرید و به دست آوردن دارایی بهره می برد. به این صورت نه تنها از پس انداز و سرمایه خود چیزی کسر نشده، بلکه به ستون دارایی های خود نیز افزوده است. در اینجا لازم است تفاوت دارایی با هزینه را توضیح دهیم.

تفاوت بین دارایی و بدهی

به بیان ساده، دارایی در نهایت باعث بیشتر شدن پول شما می شود، اما بدهی یا هزینه باعث خرج شدن پولتان می شود. ملکی که در آن زندگی می کنید، برای شما دارایی محسوب نمی شود، زیرا هزینه های جاری و سالانه برای شما خواهد داشت. هزینه هایی مانند قبوض، تعمیر و نگهداری و مالیات. اما اگر ملکی داشته باشید که بابت اجاره آن ماهانه مبلغی از مستاجر دریافت کنید، در صورتی که مبلغ اجاره بیشتر از هزینه هایی که شما برای آن ملک بپردازید باشد، این ملک دارایی محسوب می شود. زیرا در نهایت باعث افزایش درآمد شما خواهد شد. افراد با هوش مالی بالا همیشه به دنبال خرید دارایی هستند تا بتوانند ثروتمندتر شوند و همچنین از پول دیگران برای خرید استفاده می کنند، زیرا به خوبی از قدرت اهرم آگاهند.

نیروی شگفت انگیز اهرم

حال که انواع بدهی ها را شناختید، با استفاده از قدرت اهرم می توانید به دنبال فرصت های سرمایه گذاری و خریدی باشید که ثروت شما را بیشتر کند. اهرم به شما این امکان را می دهد با سرمایه کم در سرمایه گذاری های بزرگتر شرکت کنید تا سود بیشتری در زمان کمتری به دست بیاورید.

مزیت بزرگ استفاده از اهرم این است که شما با حداقل ریسک سرمایه گذاری می کنید، زیرا از سرمایه اصلی خود در سرمایه گذاری استفاده نکرده اید. همچنین در صورت سودآوری از طریق سرمایه گذاری به طور غیرمستقیم به دیگران هم نفع رسانده اید. تغییر طرز تفکر یک فرد فقیر به فرد ثروتمند به زمان نیاز دارد و و فقط با تغییر رفتارها و تصمیمات خود می توانید این امر را محقق کنید. اقدام کردن باعث تقویت هوش مالی می شود.

اهرم به شما کمک می کند به جای اینکه چندین سال صبر کنید تا سرمایه کافی برای شروع کسب و کار یا سرمایه گذاری را به دست بیاورید، در زمان کمتری این کار را شروع کنید.

انواع اهرم

اهرم ها انواع دیگری نیز دارند، شما می توانید با استفاده از زمان دیگران هم از قدرت اهرم استفاده کنید. اگر فعالیتی مانند کوتاه کردن چمن ها وقت زیادی از شما می گیرد، می توانید نیرویی برای این کار استخدام کنید و از زمان خود برای افزایش هوش مالی و کسب درآمد بیشتر بهره ببرید.

همین طور استفاده از تجریبات دیگران نیز به نوعی یک اهرم محسوب می شود. استفاده از تجریبات چندین ساله دیگران شما را زودتر و سریعتر به اهدافتان می رساند.

اهرم ها همیشه در اطراف ما وجود دارند، بهتر است از آنها برای رسیدن به اهداف مالی استفاده ببریم.

چقدر به ارتقاء هوش مالی خود اهمیت می دهید؟

سرعت اطلاعات هر روزه بیشتر و بیشتر می شود و اینکه فکر کنیم با کسب مدرک دانشگاهی یا خواندن چند کتاب توانسته ایم اطلاعات کافی به دست آوریم، حماقت محض است. ثروتمندان همواره خود را دانشجوی زندگی می دانند و سعی در افزایش هوش مالی خود دارند.

پول یک وسیله و موهبت است

مردم فقیر صحبت در مورد پول را امری ناشایست تلقی می کنند و از گفتگوهای جدی حول محور پول در دورهمی های خود اجتناب می کنند. زیرا احترام به پول را نوعی گناه تلقی کرده و موضوعی صرفا مادی می دانند. در حالیکه ثروتمندان در طول روز، طی ساعت های مختلف با یکدیگر درباره پول، سرمایه گذاری، هوش مالی، پس انداز و دانش مالی صحبت می کنند. آنها پول را یک موهبت و وسیله مهم برای رشد معنوی و مادی خود می دانند. برای اهدافی چون کمک به ارتقای کیفیت زندگی اطرافیان و مردم جهان تلاش می کنند.

بسیاری از والدین، فرزندان خود از تفکر و صحبت در مورد مسائل مربوط به پول منع کرده، زیرا اطلاعات چندان مفیدی در این زمینه ندارند. فرزندان به مرور عادت کرده و از پرسش در این موارد خودداری می کنند. حال چگونه ممکن است در جامعه ای که کودکان از صحبت در مورد پول می ترسند، توقع ایجاد ارزش و ارتقای کیفیت زندگی را داشت؟

مردم به تنبل بودن عادت کرده اند، آنها هر روز سرکار می روند تا در پایان هر ماه حقوق خود را دریافت کنند و این چرخه تا پایان عمر ادامه پیدا می کند. انسان ها در محیط های چالش برانگیز رشد بیشتری دارند و در زمان کنونی در ایجاد چالش باید خودانگیخته باشیم.

هوش مالی

تصویری از آینده مالی خود داشته باشید

ثروتمندان همیشه دنیای بهتر و شرایط بهتری را برای خود به تصویر می کشند و هر روز تلاش می کنند چالش جدیدی برای خود خلق کنند تا از رشد باز نمانند. رفتاری که مردم عادی از آن متنفر هستند. مردم فقیر اهداف واضحی نداند، برنامه ریزی برای هفته، ماه و سال خود در نظر نمی گیرند و از موقعیت های چالش انگیز دوری می کنند.

افرادی که از نظر اقتصادی ضعیف اند، کسانی هستند که نتوانسته اند هوش مالی خود را افزایش دهند. آن ها به دنبال سوال و جواب های ساده هستند. این افراد مالیات زیادی پرداخت کرده، سخت کار می کنند و زیر سطح استاندارد زندگی می کنند. حتی بسیاری از افراد باهوش و تحصیلکرده نیز در این دسته قرار دارند، زیرا افراد بدون ارتقاء دانش مالی تا پایان عمر ممکن است در همین سطح اقتصادی باقی بمانند.

موفقیت نیازمند قبول سختی فیزیکی و ذهنی می باشد. اگر تعهد قلبی برای ارتقای هوش و دانش مالی خود داشته باشید، یقینا به تدریج در حل مسائل مالی خود قویتر می شوید.

مربی مالی خود را انتخاب کنید

کتابهای بسیار زیادی در مورد آموزش های مالی وجود دارد، مربی های این حوزه هر روز به تعدادشان افزوده می شود. بنابراین بهتر است در انتخاب مربی مالی خود دقت لازم را داشته باشید. سعی کنید فردی را به عنوان الگوی خود در زمینه اقتصادی زندگی انتخاب کنید که خود با استفاده از دانشی که به شما ارائه می دهد به ثروت رسیده باشد.

افرادی که صرفا سخنران نبوده و خود نیز در دنیای کسب و کار و خلق ارزش نامی برای خود ساخته باشند، توصیه های بسیار ارزشمندی به شما خواهند داد. شما باید ارتقاء هوش مالی را یک قسمت مهم برنامه های روزانه خود قرار دهید. از پادکست ها و کتابهای صوتی در زمانهایی که در حال رانندگی هستید، گوش دهید و 10 % از درآمد خود را صرف آموزش مالی کنید. حال این انتخاب شماست که از ابزارهایی که انسانها اختراع کرده اند برای افزایش هوش مالی بهره می برید یا برای خرج کردن پولتان.

ارتقاء هوش مالی

از نکات و توصیه هایی که یاد می گیرید، به صورت عملی در زندگی خود استفاده کنید تا هوشمندانه تر در زمینه اقتصادی خود تصمیم بگیرید. انتخاب مسیر شغلی شما نیز تاثیر زیادی به میزان هوش مالی شما دارد، زیرا فردی که کارآفرینی و کسب و کار را برای آینده شغلی خود انتخاب می کند، با چالش های بیشتری تا یک کارمند مواجه می شود. و چالش ها بهترین معلمان ما هستند. شما به عنوان یک بیزینس من با مسائل زیادی روبرو می شوید که برای حل آنها به دانش مالی زیادی نیاز دارید. بنابراین همیشه به دنبال یادگیری راه های جدید خواهید بود.

کسب درآمد، پس انداز، حفاظت از پول، اهرم ساختن پول و ارتقاء هوش مالی 5 نوع هوش مالی بودند که به شما توضیح دادیم. هر روز باید این 5 ضریب هوشی را در خود تقویت کنید.